A X. OBB második fordulójának tanulságai

A május 20-án elindított második forduló lezárása után is több, a 3., 4. és 5. feladathoz kapcsolódó kérdést/észrevételt kaptunk, különösen a nagyon alapos ismeretekre vágyó versenyzőktől.

Az észrevételek között annak az elvárásnak is hangot adtak, hogy egy rangos és országos hatókörű versenytől, mint amilyen az OBB is, az egyes, különösen a jogszabályi normák alapján nehezen értelmezhető feladatok esetében (pl. műszakpótlék, illetve vasárnapi pótlék) törekedni kell a NAV ajánlásainak és az OBB feladataiban érvényesített logika szinergiájára. Egyik rutinos, régóta velünk tartó versenyző úgy fogalmazott, hogy „Az OBB-től azt várom, hogy a törvény szerinti elszámolást mutassa meg helyesen”. Egyetértünk a felszólalóval, és arra törekszünk, hogy mind a szakértők, mind a versenyzők „tanulni tudjanak a feladatok megoldásán keresztül”.

A második forduló lezárását követően – június 29-én 15 órakor – szervezett Bérügyviteli Klub foglalkozása, amelyen több mint ötvenen vettek részt, és a feladatkészítő szakértőink bemutatták a versenyfeladatok aktualitását, logikáját és megoldását, úgyszintén azt a célt szolgálta, hogy mind több vitára okot adó kérdésben közös nevezőre jussanak a résztvevők és az OBB szakértői. Bár még nem mondhatjuk el, hogy minden vitás ügyben tökéletes az összhang, ezért – erőforrásainkhoz mérten – más (pl. munkaügyi) szakértők véleményét is igyekszünk bevonni az ellentmondásos helyzetek tisztázásába.

Észrevételek, felvetések

Feleletválasztós és igaz-hamis kérdéssor

A feleletválasztós és az igaz-hamis állításokat tartalmazó feladatsorokhoz nem érkeztek észrevételek. A feladatokat készítő szakértőnk ennek okát abban látja, hogy igyekezett olyan kérdéseket összegyűjteni, amelyek alapját képező jogszabályok már korábban megjelentek, de szükségét látta a lényeges normaelemek újbóli felidézésére és a helyes válaszok memóriafogason való pontos rögzítésére. Ezért talán sokan könnyűnek is találták a feleletválasztós és az igaz-hamis kérdéseket, amelyekben olyan tartalmak kaptak helyet, mint például:

- A szociális hozzájárulási adó mértéke 2022. január 01. naptól 13%.

- A szakképzési hozzájárulás 2022. január 01-jétől megszűnt, ezért a duális képzés adókedvezménye a szociális hozzájárulási adóból érvényesíthető.

- Nem minősül üzemi balesetnek, ha a biztosított foglalkoztatott engedély nélkül használja a targoncát és ennek során balesetet szenved.

- A munkaidőkereten felül végzett rendkívüli munkavégzés esetében a munkavállaló részére vagy szabadidő, vagy 50%-os bérpótlék állapítható meg

- Ha valakinek négyes találata volt 2021-ben a magyarországi lottón, akkor a nyertesnek a pénznyereményét nem kell feltüntetnie a bevallásában és az adót sem kell megfizetnie, mert azt a Szerencsejáték Zrt. köteles befizetni.

- 2022-ben az öregségi nyugdíjkorhatár a betöltött 65. év.

- Az öregségi nyugdíj folyósítását továbbra is szüneteltetni szükséges a közalkalmazotti jogviszony létesítése esetén.

- Az iskolakezdési támogatás nem családtámogatási ellátás.

- Ha egy 25 év alatti fiatal házaspár 2021. augusztus 14-én kötött házasságot és szeptembertől érvényesítették az első házasok kedvezményét, továbbá a házaspár férfi tagja 2022. július 4-én betöltötte a 25. életévét, akkor 2024. márciusig tudják igénybe venni az első házasok kedvezményét.

- Adómentesnek minősül a köztársasági elnök által alapított koronavírus járványban elhunytak hozzátartozóit segítő alapítványtól származó, az alapítvány céljainak megvalósítása érdekében adott juttatás.

A bérügyvitellel, az adójogi, valamint munkajogi normákkal összefüggő – 15-15 kérdésből álló és összesen 15-15 pontot érő – kérdéssorok nem is okoztak nagy fejtörést a versenyzőknek, amit az is jól mutat, hogy átlagosan 12 pont körüli eredmények születtek.

Az elméleti tudást mérő 3. feladat

Az elméleti kérdéseket felvonultató, maximálisan (5×4) 20 pontot érő feladat megállapításokat tartalmazott, és a versenyzőktől azok helyes befejezését vártuk. A megadott befejezések/válaszok közül több is helyes lehetett. Logikus befejezés/válasz mellett ugyanazon kérdésre hibás befejezés/válasz megjelölésekor minden egyes helytelen válasz esetén egy helyes válasz pontszáma is levonásra került. (Az egyes feladatok kapcsán így maximum 4 pontot kaphatott a válaszadó!).

A versenyfeladat napjainkban – a duális szakmai képzés indulásának küszöbén – nagyon aktuális témát, a tanulószerződés alapján gyakorlati képzésen résztvevő tanulókat megillető juttatások kérdéskörével foglalkozott.

Figyelem!

2022-ben egymással párhuzamosan futnak még a régi szakképzési törvény [2011. évi CLXXXVII. törvény], illetve az új szakképzési törvény [2019. évi LXXX. törvény] alapján szervezett szakképzések.

Az előző esetben – ha a tanuló gyakorlati képzését nem az iskolai tanműhelyben végezték –, akkor vagy együttműködési megállapodás vagy tanulószerződés alapján folyhatott/folyhat a gyakorlati követelményekre való felkészítés valamely gazdálkodó szervezetnél.

Az új szakképzési törvény szerint a tanuló a szakirányú oktatásban szakképzési munkaszerződéssel a duális képzőhelyen vehet részt. A szakképző intézményben a szakirányú oktatás csak akkor teljesíthető, ha a tanuló duális képzőhelyen való részvétele a szakirányú oktatásban nem biztosítható.

3. feladat 2. kérdés

A 3. feladat elsősorban az előző, tanulószerződéses időszak releváns elemeit idézte fel, amikor például a 2. kérdésében a tanulószerződés alapján gyakorlati képzésen részt vevő tanulókra vonatkozó helyes válasz(oka)t várt, az alábbiak szerint:

Válassza ki a tanulószerződés alapján gyakorlati képzésen részt vevő tanulókra vonatkozó helyes válasz(oka)t:

a) a tanuló betegsége esetén a munka törvénykönyvéről szóló törvény szerinti 15 nap betegszabadságra jogosult

b) tanulót megillető pénzbeli juttatás után a tanulót 4 százalék természetbeni egészségbiztosítási, 3 százalék pénzbeli egészségbiztosítási és 10 százalék nyugdíjjárulék terheli – helyes válasz megjelölése esetén 2 pont jár

c) a tanuló pénzbeli juttatásának legkisebb összege a tárgyhónap első napján érvényes minimálbér és az elméleti és gyakorlati képzési idő aránya figyelembevételével meghatározott szorzószám alapján kerül meghatározásra, a tanuló díjazását a további félévekben a tanulószerződésben meghatározott szempontok szerint emelni kell a tanulmányi eredmény függvényében – helyes válasz megjelölése esetén 2 pont jár

d) adómentes a tanulónak a gyakorlati képzése során kiemelkedő munkájára kifizetett jutalom

e) adóköteles a tanulónak juttatott kizárólag hideg és meleg étkezésre beváltható utalvány

f) a tanuló sikeres szakmai vizsgája esetén legalább 6 hónapig fennálló tanulószerződés alapján érvényesített összes adócsökkentő tétel 25 százaléka a szociális hozzájárulási adóból adókedvezményként érvényesíthető

Egyik versenyző úgy vélte, hogy a feladat 2. kérdése helytelen, mert „a tanuló pénzbeli juttatásának legkisebb összege nem a minimálbér, hanem a minimálbér 15%-a és egy szorzószám alapján kerül meghatározásra”.

Véleménye alátámasztására törvényi szöveget is beidézett:

Szakképzési tv. (régi)

63. § (2) Tanulószerződés alapján kifizetett tanulói pénzbeli juttatás havi mértékének legkisebb összege annak a szakképzési évfolyamnak az első félévében, amelyben a tanuló tanulószerződés alapján vesz részt szakképzésben, ha – a szakképesítésre a szakmai és vizsgakövetelményben meghatározott elméleti és gyakorlati képzési idő arányát figyelembe véve – a gyakorlati képzési idő eléri

a) a nyolcvan százalékot, a hónap első napján érvényes kötelező legkisebb havi munkabér (minimálbér) tizenöt százalékának 1,3-szerese,

b) a hetven százalékot, a minimálbér tizenöt százalékának 1,2-szerese,

c) a hatvan százalékot, a minimálbér tizenöt százalékának 1,1-szerese,

d) az ötven százalékot, a minimálbér tizenöt százaléka,

e) a negyven százalékot, a minimálbér tizenöt százalékának 0,9-szerese,

f) a harminc százalékot, a minimálbér tizenöt százalékának 0,8-szerese,

g) a húsz százalékot, a minimálbér tizenöt százalékának 0,7-szerese.

A versenyző észrevétele jogosnak látszik, de mégsem fogadtuk el érvelését, mert a feladatban a tanulók díjazását befolyásoló tényezőket és nem azok mértékét kerestük.

A hivatkozott (régi) szakképzési tv. 63. § (2)-(3) szerint a tanulószerződéssel foglalkoztatott tanulók díjazását 3 tényező befolyásolja:

- a hónap első napján érvényes kötelező legkisebb havi munkabér, vagyis a minimálbér összege,

- a szakképesítés szakmai és vizsgakövetelményében meghatározott elméleti és gyakorlati képzési idő aránya és

- a tanuló tanulmányi eredménye.

A tanuló tanulmányi eredménye kapcsán úgy rendelkezik a hivatkozott törvény, hogy „a tanulmányi kötelezettségének eredményesen eleget tett tanuló pénzbeli juttatását a szakképzési évfolyam további féléveiben – a tanulószerződésben meghatározott szempontok figyelembevételével – az előző félévre megállapított tanulói pénzbeli juttatáshoz képest emelni kell a tanuló tanulmányi előmenetelének, a gyakorlati képzés során nyújtott teljesítményének és szorgalmának figyelembevételével”.

De ha már a témánál (a befolyásoló tényezőknél és a mértéknél is) vagyunk, akkor elmondhatjuk, hogy a díjazás kiszámításának alapját a minimálbér 15 százalékának és az elméleti/gyakorlati képzési idő arányának szorzata adja. Például 80 százalékos gyakorlati képzési idő esetén a minimálbér 19,5 százalékos mértéke jön ki a képletből: minimálbér 15%-a X 1,3, amely 2022-ben 39.000.- Ft lesz. Ekkora lesz tehát a tanulónak egy teljes hónapra fizetendő legkisebb díjazás összege/mértéke. Ezt az összeget félévente, a tanulószerződésben meghatározott módon emelni kell a tanuló tanulmányi eredményétől függően.

3.feladat 3. kérdés

A 3. feladat 3. kérdéséhez is érkezett észrevétel, amelyben egyik résztvevő azt fogalmazta meg, hogy a c) pontban feltüntetett válasz „nem tekinthető helyes megoldásnak, mert csak nappali munkarendben tanuló esetében kell juttatást fizetni, levelező tagozaton tanuló esetében nem”.

Válassza ki a tanuló gyakorlati képzésére vonatkozó helyes megállapítás(oka)t együttműködési megállapodás esetén:

a) együttműködési megállapodás alapján a tanuló gyakorlati képzése abban az esetben folytatható, ha az előírt gyakorlati képzési idő legfeljebb negyven százalék

b) a tanuló pénzbeli juttatását a tanuló részére csak banki átutalással vagy a fizetési számlára történő befizetéssel lehet teljesíteni

c) a tanuló összefüggő szakmai gyakorlata esetén a tanulót megillető pénzbeli juttatás minden megkezdett hétre legalább a minimálbér 19,5 százalékának egynegyede – helyes válasz megjelölése esetén 2 pont jár

d) együttműködési megállapodás a tanuló és a gyakorlati képzést folytató szervezet közötti megállapodás, melyet a területileg illetékes gazdasági kamara ellenjegyez

e) a jogszabályban meghatározott azonosító adatokat tartalmazó együttműködési megállapodás alapján a gyakorlati képzőhely a szociális hozzájárulási adóból kedvezményt érvényesíthet; a kedvezmény összege 3.307.- forint/tanuló/nap, azokon a munkanapokon amikor a gyakorlattal lefedett időszak átlagban legalább 7 óra – helyes válasz megjelölése esetén 2 pont jár

f) a napi 4 órát meghaladó gyakorlat esetén a tanulónak 30 perc megszakítás nélküli munkaközi szünetet kell biztosítani a gyakorlati

A felvetésre akár egy népmesei választ is adhatnánk, hogy igaz is meg nem is!

Az valóban tény, hogy a (régi) szakképzési tv. 63. § (1) bekezdése szerint:

Pénzbeli juttatást kizárólag

a) a gyakorlati képzést szervező szervezet a tanuló részére a tanulószerződés alapján, továbbá

b) a gyakorlati képzést folytató szervezet az 56. §-ban foglaltak szerint a gyakorlati képzésben együttműködési megállapodás alapján és nappali rendszerű oktatásban és a nappali oktatás munkarendje szerint szervezett felnőttoktatásban részt vevő tanuló részére a szorgalmi időszakon kívüli összefüggő szakmai gyakorlat idejére köteles fizetni.

A versenyző felvetésére mégis nem a válaszunk, mert feladat c) pontjában arra kérdeztünk rá, hogy a tanuló összefüggő szakmai gyakorlata esetén mennyi a tanulót megillető pénzbeli juttatás heti legkisebb mértéke (a minimálbér 19,5 százalékának egynegyede). Tehát a képzés munkarendje (nappali, esti, levelező, távoktatás vagy egyéb sajátos munkarend szerinti képzések) nem volt tárgya a kérdésnek!

3.feladat 4. kérdés

A 3. feladat 4. kérdése is bekerült a kérdezők célkeresztjébe, amely már az új szakképzési törvény [2019. évi LXXX. törvény] alapján fogalmazódott meg:

A tanuló 2020. szeptember 01-jétől szakképző intézményben tanulói jogviszonyban tanulmányokat folytat. A tanuló a szakirányú oktatásban szakképzési munkaszerződéssel duális képzőhelyen vesz részt. Válassza ki az alábbi megállapítások közül mely(ek) nem igazak a szakképzési munkaszerződésre:

a) a szakképzési munkaszerződéssel a tanuló és a duális képzőhely között munkaviszony jön létre, mely jogviszonyra a munka törvénykönyvének munkaszerződésre vonatkozó rendelkezései irányadóak a szakképzési törvényben foglalt eltérésekkel

b) a tanulót megillető munkabér havi mértéke 2022-ben minimum 100.000 és maximum 168.000 Ft lehet, figyelembe véve a tanuló szakmai felkészültségét és tanulmányi eredményeit

c) a szociális hozzájárulási adóból a törvényben meghatározott kedvezmény azokra a napokra illeti meg a duális képző helyet, mely napokra munkabér (ideértve szabadságot és betegszabadságot is) illeti meg a tanulót, kivéve a szakképző intézményben teljesített oktatási napokat

d) a tanulónak a duális képzőhelyen a választott szakmája szerinti szakképzettséggel betöltött munkakörben foglalkoztatott munkavállalóknak biztosított egyéb juttatás is megilleti, azzal, hogy az egyéb juttatást a tanulónak évente legfeljebb a minimálbér összegéig kötelező biztosítani (évközi be- és kilépés és igazolatlan mulasztás esetén arányosítva) – helyes válasz megjelölése esetén 2 pont jár

e) a tanuló szabadságait – 45 munkanap, abban az évben utoljára, amikor a 18. életévét betölti, ezt követően 30 munkanap – az őszi, téli, tavaszi és nyári szünet rendjére tekintettel kell kiadni, úgy, hogy a nyári szünetben 15 munkanap szabadságot a tanuló kérésének megfelelő időpontban egybefüggően kell kiadni

f) a szakképzési munkaszerződés megszűnik a sikeres szakmai vizsga letételének napján – helyes válasz megjelölése esetén 2 pont jár

A kérdező azt szegezte nekünk, hogy „miért nem helyes az „a”, valamint az „e” válaszlehetőség, és miért helyes az „f”?.

Azt valószínűsítjük, hogy versenyző figyelmét elkerülte, hogy a felsorolt megállapítások közül kizárólag a „nem igazakat” kerestük a feladatban.

A feladat a), és e) [továbbá b) és c)] pontjait tehát mi is igaznak tartjuk, melynek jogszabályi alapját az alábbi normaelemek alkotják:

Új szakképzési törvény (2019. évi LXXX. törvény)

83. § [A szakképzési munkaszerződés]

(1) A szakképzési munkaszerződéssel a tanuló, illetve a képzésben részt vevő személy és a duális képzőhely között munkaviszony jön létre. A szakképzési munkaszerződéssel a tanuló, illetve a képzésben részt vevő személy elfogadja a szakirányú oktatásban való részvétel feltételeit és kötelezettséget vállal a duális képzőhely irányítása szerint a szakirányú oktatásban való részvételre, a duális képzőhely pedig vállalja a tanuló, illetve a képzésben részt vevő személy szakirányú oktatáson való foglalkoztatását és oktatását, továbbá kötelezettséget vállal a tanuló, illetve a képzésben részt vevő személy számára az e törvényben meghatározott juttatások nyújtására. A szakirányú oktatásban szakképzési munkaszerződéssel való részvétel esetén, ha e törvény eltérően nem rendelkezik, a tanuló, illetve a képzésben részt vevő személy oktatására a duális képzőhelynél a 82. § (1) bekezdés b) pontja szerint kijelölt személy gyakorolja az oktató e törvényben meghatározott jogait és teljesíti kötelezettségeit.

84. § [Munka- és pihenőidő, mentesülés a munkavégzési kötelezettség alól]

…

(4) A tanulót, illetve a képzésben részt vevő személyt a tizennyolcadik életévének betöltése évének utolsó napjáig évente negyvenöt munkanap, ezt követően évente harminc munkanap szabadság illeti meg. A szabadság kiadásánál figyelemmel kell lenni az őszi, téli, tavaszi és nyári szünet rendjére. A nyári szünetben legalább tizenöt munkanap szabadságot a tanuló, illetve a képzésben részt vevő személy kérésének megfelelő időpontban egybefüggően kell kiadni.

85. § [A szakképzési munkaszerződés alapján járó munkabér]

(1) A tanuló, illetve a képzésben részt vevő személy a szakképzési munkaszerződés alapján végzett munkáért havonta közvetlenül nyújtott pénzbeli juttatásként a Kormány rendeletében meghatározott mértékű munkabérre jogosult. A munkabért a tanuló, illetve a képzésben részt vevő személy fizetési számlájára utólag, a tárgyhót követő hónap tizedik napjáig történő átutalással kell teljesíteni.

(2) A tanulót, illetve a képzésben részt vevő személyt egyéb juttatásként megilletik a duális képzőhelyen a tanuló, illetve a képzésben részt vevő személy által választott szakmához szükséges szakképzettséggel betöltött munkakörben foglalkoztatottak részére biztosított juttatások.

(3) A tanulót, illetve a képzésben részt vevő személyt az e § szerinti munkabér és juttatások a szakképzési munkaszerződés hatálybalépésének napjától, teljes hónapra illetik meg. Ha a szakképzési munkaszerződés a tanév megkezdése után, hónap közben jön létre vagy szűnik meg, a tanulót, illetve a képzésben részt vevő személyt az e § szerinti munkabér és juttatások időarányos része illeti meg.

(4) A tanuló, illetve a képzésben részt vevő személy a szakképzési munkaszerződés időtartama alatt a társadalombiztosítás ellátásaira való jogosultság szempontjából munkaviszonyban foglalkoztatott biztosítottnak minősül, a munkaviszony időtartama nyugellátásra jogosító szolgálati időnek, munkabére nyugdíjalapot képező jövedelemnek számít.

87. § [A szakképzési munkaszerződés megszűnése]

(1) A szakképzési munkaszerződés megszűnik

a) a tanulói jogviszony, illetve a felnőttképzési jogviszony megszűnésétől számított harmincadik napon, ha a tanuló, illetve a képzésben részt vevő személy tanulmányait más szakképző intézményben nem folytatja,

b) a szakmai vizsga sikeres letétele hónapjának utolsó napján,

c) a duális képzőhely jogutód nélküli megszűnése napján,

d) a szakirányú oktatásban való részvételtől eltiltó határozat véglegessé válásának napján, azonnali végrehajtás elrendelése esetén a határozat közlésének napján,

e) a tanuló, illetve a képzésben részt vevő személy halála napján.

Szkr. [12/2020. (II. 7.)] Korm. rendelet a szakképzésről szóló törvény végrehajtásáról

253. § (1) A szakképzési munkaszerződés alapján kifizetett munkabér havi mértékének összege – a tanuló, illetve a képzésben részt vevő személy és a duális képzőhely megállapodása alapján – a szakirányú oktatás központi költségvetésről szóló törvényben meghatározott önköltsége egyhavi összege, de legfeljebb annak százhatvannyolc százaléka, amelynek megállapításánál figyelembe kell venni a tanuló, illetve a képzésben részt vevő személy szakmai felkészültségét és tanulmányi eredményeit.

(2) A tanuló, illetve a képzésben részt vevő személy számára az Szkt. 85. § (2) bekezdése szerinti egyéb juttatást a tanuló, illetve a képzésben részt vevő személy által választott szakmához szükséges szakképzettséggel betöltött munkakörben foglalkoztatottak részére biztosított juttatással azonos mértékben, de legfeljebb évente a szakirányú oktatás központi költségvetésről szóló törvényben meghatározott önköltsége egyhavi összegének százhatvannyolc százalékáig kell biztosítani. Az egyéb juttatásra a tanuló, illetve a képzésben részt vevő személy az általa ledolgozott napokra tekintettel arányosan jogosult.

(3) A tanulónak, illetve a képzésben részt vevő személynek az Szkt. 85. §-ában meghatározott juttatásait a tanuló, illetve a képzésben részt vevő személy igazolatlan mulasztásával arányosan csökkenteni kell.

2018. évi LII. törvény a szociális hozzájárulási adóról

17/A. A szakirányú oktatás és a duális képzés adókedvezménye

17/A. § (1) Az adófizetési kötelezettséget – a 10-17. § szerinti adókedvezményeket, valamint az egyes adótörvények és azzal összefüggő egyéb törvények módosításáról szóló 2011. évi CLVI. törvény (Eat.) IX. fejezet 462/C. §-a, 462/D. §-a, 462/E. §-a és az egyes adótörvények uniós kötelezettségekhez kapcsolódó, valamint egyes törvények adóigazgatási tárgyú módosításáról szóló 2018. évi LXXXII. törvény 250. §-a szerinti adókedvezményeket követő sorrendben – csökkenti

a) az állam, illetve a nemzeti köznevelésről szóló 2011. évi CXC. törvény (a továbbiakban: Nkt.) 88. § (6) bekezdése szerinti szakképzési megállapodással vagy az Szkt. 109. § (3) bekezdése szerinti együttműködési megállapodással rendelkező fenntartó által fenntartott

aa) szakképző intézménnyel tanulói jogviszonyban álló tanulónként, illetve felnőttképzési jogviszonyban álló képzésben részt vevő személyenként a szakirányú oktatás, illetve

ab) szakiskolával tanulói jogviszonyban álló tanulónként az Nkt. 13/A. § (3) bekezdése szerinti nevelés-oktatás arányosított önköltsége alapján az egy munkanapra vetített mérték és – a szakképző intézményben, illetve a szakiskolában teljesített oktatási nap és az olyan munkanap kivételével, amire tekintettel a tanuló, illetve a képzésben részt vevő munkabérre nem jogosult – a tárgyhónap munkanapjai számának szorzataként számított összege,

b) – ha a tanuló, illetve a képzésben részt vevő személy sikeres szakmai vizsgát tett – az Szkt. 83. § (2) bekezdés a) pontja szerint megkötött és legalább hat hónapos időtartamban fennálló szakképzési munkaszerződésre tekintettel az a) pont alapján jogszerűen igénybe vett adókedvezmény húsz százalékának megfelelő összeg,

c) hallgatónként az Nftv. szerinti duális képzés és gyakorlatigényes alapképzési szak arányosított alapnormatívája alapján az egy munkanapra vetített mérték és a tárgyhónapban ténylegesen teljesített képzési napok számának szorzataként számított összege.

3. feladat 5. kérdés

A 3. feladat 5. kérdését is érintette egy – általunk is jogosnak tekintett –, a félremagyarázhatatlan értelmezést segítő hozzászólás, mely szerint a 3. feladat 5. kérdés c) pontjában „Nem pontos az állítás megfogalmazása. A megfogalmazás nem tartalmazza a havonta kifejezést, így azt lehet úgy értelmezni, hogy a tanuló részére teljes kifizetett összeg csak minimálbér összegéig adómentes”.

A feladat c) pontjának kiírás szerinti megfogalmazása az alábbiak szerint szólt:

Hallgató felsőoktatási intézményben alapképzésben tanulmányokat folytat. Válassza ki az alábbi megállapítások közül, mely(ek) nem felelnek meg a hallgató külső szakmai gyakorlóhelyen szervezett egybefüggő szakmai gyakorlatára:

…

a hallgató nem biztosított, a hallgatói munkaszerződés alapján kifizetett díjazás a minimálbérig adómentes

A versenyző megalapozott észrevételét a személyi jövedelemadóról szóló 1995. év CXVII. törvény 1. számú mellékletének 4.12. pontja is alátámasztja, mely szerint az egyes tevékenységekhez kapcsolódóan adómentes (többek között):

4.12. a nemzeti felsőoktatási törvény szerinti

4.12.1. hallgató részére

…

b) a gyakorlati képzés idejére, duális képzés esetén az elméleti és a gyakorlati képzés idejére kifizetett juttatás, díjazás értékéből havonta a hónap első napján érvényes havi minimálbért meg nem haladó része;

c) folyósított Magyar Sportcsillagok Ösztöndíj, nemzeti felsőoktatási kiválóság ösztöndíj;

d) a nemzetiségi pedagógusképzésben való részvételre tekintettel pályázat alapján nyújtott ösztöndíj;

Egyértelműen látható, hogy a törvényi szöveg igen, a feladat szövege pedig nem tartalmazza a „havonta” kitételt. Igaza van tehát a hozzászóló versenyzőnek, mivel „Nem pontos az állítás megfogalmazása”!

Szerkesztői megjegyzés: a feladatokban többször előfordul a duális képzés, amely a szakképzésben és a felsőoktatásban is releváns.

A szakképzésben a duális képzés régi keletű. Amióta Magyarországon létezik a szakképzés, az – korábban is és napjainkban is – duális formában valósult meg. Ma is, ha valaki (legyen az fiatal vagy felnőtt) szakmát kíván szerezni, akkor azt egy szakképző intézményben duális formában teheti meg, legyen szó bármilyen szakmáról. Ilyen esetben, ha 25 év alatti, tanulói jogviszonnyal rendelkező tanulóról/felnőttről van szó – a szakirányú oktatás időszakára – szakképzési munkaszerződést köt azzal a gazdálkodó szervezettel, amely a gyakorlati képzést nyújtja számára.

A 25 év felettiek szakmai oktatása felnőttképzési jogviszonyban történik, amely kizárólag iskolai rendszerű szakképzésben (szakmai oktatás keretei között) valósítható meg, de az iskolapadban töltendő képzési út hossza lerövidíthető, mivel – a 25 évnél idősebb felnőttek esetében – a szakmai oktatás általában esti képzés formájában, csökkentett időtartamban történik.

A 25 év felettiek szakmai oktatása tehát – nem tanulói jogviszonyban, hanem – csak felnőttképzési jogviszonyban törtéhet, amelyre a felnőttképzési törvény előírásait kell alkalmazni. Ilyenkor viszont a szakmai oktatás időtartama akár a negyedére, az óraszám pedig a nappali rendszerű szakmai oktatás óraszámának negyven százalékáig is csökkenthető. Ez azt jelenti, hogy egy három év alatt tanulói jogviszonyban megszerezhető szakma felnőttképzési jogviszony keretében egy éven belül is elsajátíthatóvá válik.

Természetesen a szakma megszerzése során a gyakorlati képzésre duális formában, a szakképző intézménnyel duális partnerségben álló gazdálkodó szervezetnél kerülhet sor. Sőt! Duális szakmai képzésben még egy vállalat saját dolgozója is részt vehet saját cégénél, tehát annál a gazdálkodó szervezetnél, amelyikkel munkaviszonyban áll. Amennyiben ugyanis a képzésben részt vevő az adott területen dolgozik, az őt foglalkoztató személy/szervezet is részt vehet a duális képzésben, tekintet nélkül arra, hogy az duális képzőhelynek minősül-e, így a képzés rugalmasan megszervezhető válik. Ehhez a képzésben részt vevő személy munkaszerződését úgy kell módosítani, hogy abban – az eredeti munkaköri feladatok ellátása mellett vagy helyett – szerepeltetni kell a szakképzési munkaszerződés tartalmi elemeit.

Ha a képzésben részt vevő személy az eredeti munkaköri feladatait is ellátja, a munkaszerződésben meg kell határozni a munkaköri feladatokra és a szakképzésben való részvételre fordítható munkaidő arányát, és ehhez igazodóan a képzésben részt vevő személyt megillető munkabér mértékét. A felek ebben az esetben úgy is rendelkezhetnek, hogy a képzésben részt vevő személyt szerződéses munkaideje teljes időtartamára továbbra is az eredeti munkabére illeti meg.

A felsőoktatási duális képzés viszont – ellentétben a duális szakképzéssel – új keletű, amelynek törvényi feltételei 2015-ben jöttek létre, s nem is terjed ki a felsőoktatásban megszerezhető képesítések mindegyikére. Felsőoktatásban duális képzés kizárólag a műszaki, informatika, agrár, természettudomány, egészségtudomány vagy gazdaságtudományok képzési területen indított gyakorlatigényes alapképzési szakon, szociális munka alapképzési szakon, illetve a felsorolt képzési területhez tartozó mesterképzési szakon folyhat. Duális keretek között szervezett gyakorlati képzésre csak a Duális Képzési Tanács által jóváhagyott és minősített szervezeteknél lehet sort keríteni! Ha tehát valaki mechatronikai vagy informatikai mérnök szeretne lenni, akkor választhatja a duális képzési formát, de ha pl. edző vagy rekreációs és életmód tanácsadó képesítésre vágyik, akkor – bármennyire is életszerűnek is tűnik – nincs lehetősége duális képzési forma mellett dönteni.

4. feladat

Visszatérve az OBB feladataihoz, a sorban a 4., 20 pontot érő feladat következik, amelyet átlagosan 50%os szinten oldottak meg a részvevők.

Az esetleírást az alábbiak szerint fogalmazta meg szakértőnk:

Nagy Emília takarítóként dolgozik egy ügyvédi irodában. A munkavállalónak gyermeke született 2021.12.15-én. Gyermeke gondozása mellett ismét szeretne munkába állni heti kétszer 4 órában. Jelenlegi munkahelyén – az ügyvédi irodában – továbbra is fizetés nélküli szabadságon marad. A munkavállaló az Ön segítségét kéri, szeretné megvizsgálni a lehetőségeit, hogy az egyes foglalkoztatási formákban történő alkalmazása milyen közteher fizetési kötelezettséget jelent számára és a foglalkoztatóra egyaránt.

Vizsgált időszak 2022. június. A munkavállaló kizárólag az általános munkarend szerinti munkanapokon, hétfőn és szerdán végezne munkát. A munkavállaló egy órára (minden foglalkoztatási forma esetén) bruttó 1496.- Ft/óra díjazást kér.

Kisgyermekkel otthon lévők szövetkezetének tagjaként: nem kéri a családi kedvezményt az adóelőleg megállapításánál.

Munkaviszony:

- június hónapban minden munkanapját ledolgozza

- egy havi munkaidőkeretben dolgozik a munkavállaló

- napi munkaideje 1,6 óra, heti munkaidő 8 óra

- munkavégzés időtartama 09-13 óráig

- nem kéri a családi kedvezményt az adóelőleg megállapításánál.

Az esetleírás alapján ki kellett választani a helyes megoldásokat és válaszolni a feltett kérdésekre.

Egyetlen észrevétel érkezett a 4. feladathoz, azon belül is annak 3. kérdéséhez, amely az alábbiakat tudakolta:

Mennyi a foglalkoztatót terhelő közteher összege június hónapra

- egyszerűsített foglalkoztatás (alkalmi munka) esetében? 8000

- háztartási munka esetében? 1000

- kisgyermekkel otthon lévők szövetkezetének tagjaként kifizetett díj esetében? 0

- munkaviszony esetében? 6846

A hozzászóló kolléga azt kifogásolta, hogy a feladatleírás „Nem tartalmazta, hogy a munkavállaló rendelkezik-e folyamatos munkaviszonnyal vagy sem, így véleményem szerint a feladatot nem lehetett egyértelműen megoldani, munkaerőpiacra lépő SZOCHO kedvezmény jár-e a munkavállaló után vagy sem”.

Nos, ha rápillantunk a feladatra, akkor láthatjuk, hogy a munkavállaló csupán tervezi, hogy munkába fog állni, de sem az új munkakörre, sem a folyamatos munkaviszonyra, sem a munkába állás napjára nincsenek adatok megadva, hiszen a feladat egy kalkuláció az egyes foglalkoztatási formákra.

A helyes válasz alátámasztásául szolgáló normaelemet a szociális hozzájárulási adóról szóló 2018. évi LII. törvény 11. § (2) és (5) bekezdésében találjuk meg:

11. § (2) E § alkalmazásában munkaerőpiacra lépő az, aki az állami adó- és vámhatóság rendelkezésére álló adatok szerint a kedvezményezett foglalkoztatás kezdetének hónapját megelőző 275 napon belül legfeljebb 92 napig rendelkezett a Tbj. szerint biztosítási kötelezettséggel járó munkaviszonnyal, egyéni-, társas vállalkozói jogviszonnyal. E szabály alkalmazása szempontjából a biztosítási kötelezettséggel járó munkaviszonyba, egyéni-, társas vállalkozói jogviszonyba a csecsemőgondozási díj, örökbefogadói díj, a gyermekgondozási díj, a gyermekgondozást segítő ellátás vagy a gyermeknevelési támogatás (e § alkalmazásában a továbbiakban együtt: anyasági ellátás) folyósításának időszakát, valamint a közfoglalkoztatásban történő részvétel időtartamát nem kell beszámítani. A kedvezményezett foglalkoztatás kezdetének minősül az anyasági ellátásban részesült, illetve részesülő természetes személynek a korábbi kifizetőjénél történő ismételt munkába állásának kezdete is.

…

11. § (5) A kedvezményt a kifizető a feltételek fennállásáról kiállított igazolás birtokában érvényesítheti. Az igazolást a (2) bekezdésben meghatározott feltételek fennállásáról az állami adó- és vámhatóság

a) az adózás rendjéről szóló törvény (a továbbiakban: Art.) szerinti biztosítotti bejelentés megtételét követően, hivatalból, a foglalkoztatás kezdő időpontját követő hónap 10. napjáig,

b) biztosítotti bejelentés hiányában a kifizető havi bevallásban tett kérelmére állítja ki és elektronikus kapcsolattartás útján megküldi a kifizető részére.

A munkavállaló nem a korábbi munkahelyén szeretne újra munkába állni és még nem állt munkába, nem történt bejelentés, az igazolás nincs a munkáltató „kezében”, ezért a kalkulációnál a munkaerőpiacra lépők kedvezményét nem lehet figyelembe venni.

5. feladat

Mint látható a 4. feladathoz alig, az 5. – 30 pontot érő – feladathoz annál több, szám szerint 10 kérdés is érkezett. A nagyszámú észrevétel is talán azt jelzi, hogy nem volt könnyű hibátlanul megoldani a feladatot, amely sok kérdést, észrevételt is indukált. Nem csodálkozhatunk azon sem, hogy a lehetséges 30 pontból átlagosan közel 8 pontot sikerült a résztvevőknek megszerezniük.

Mielőtt sort kerítenénk a reklamációkra, nézzük meg, hogyan is szólt a feladat:

Bérczi Márton egy forgácsoló üzemben dolgozik 8 órás teljes munkaidős munkaviszony keretében. A munkaviszony 2022.02.04-én kezdődött. A munkavállaló munkaköre gépkezelő (FEOR: 7323). A munkavállaló munkaszerződés szerinti alapbére bruttó 2.200 Ft/óra. A munkavállaló részére járó nettó bér kifizetése a tárgyhót követő hónap 10. napján átutalással történik.

A feladatkiíráshoz számos kiegészítő is tartozott, melyek figyelembevételével el kellett végezni a munkavállaló 2022. április havi bérszámfejtését és válaszolni a feltett kérdésekre.

Többek között helyes választ vártunk arra a kérdésre is, hogy: „mennyi a munkavállaló által 2022. április hónapban a beosztása szerinti rendes munkaidőben ledolgozott időre járó jövedelemének az összege”.

A számítás elvégzéséhez szükség volt a beosztás szerinti munkanapok számára, de egyik versenyző, aki akárhogy is számolta, nála 11-re (04.01, 04.04, 04.05, 04.11, 04.12, 04.13, 04.14, 04.19, 04.27, 04.28, 04.29) jött ki ez a szám! „Mi lehet a probléma, mire nem figyeltem” kérdezi tőlünk.

Szakértőnk a kiegészítés 5. pontjára mutatott rá, mely szerint a munkavállaló 2022. április 03-án megtartott országgyűlési képviselőválasztáson szavazatszámláló bizottsági tagként vett részt. Az erről kapott igazolást a munkáltatónak leadta. A választási eljárásról szól 2013. évi XXXVI. törvény 15. § (1) bekezdése pedig az alábbiak szerint rendelkezik:

15. § (1) A szavazatszámláló bizottság, valamint a szavazatszámlálást végző választási bizottság tagjai a szavazást követő napon mentesülnek a jogszabályban előírt munkavégzési kötelezettség alól, és erre az időre átlagbér illeti meg őket, amelyet a munkáltató fizet.

Így tehát a munkavállaló április 04-én mentesült a munkavégzési kötelezettség teljesítése alól. Ez a nap igazolt fizetett távollét, melyre a munkavállalót távolléti díj illeti meg. (A kérdéses – „beosztás szerinti ledolgozott időre járó” – jövedelem összege tehát 2.200 * 8 * 10 = 176. 000.Ft.)

Volt olyan versenyző, aki a vasárnapi pótlék kapcsán emelte fel a szavát, s aziránt érdeklődött, „a vasárnapi túlórára ugye azért járt vasárnapi pótlék, mert többműszakos volt a munkarend”. Attól tartott, hogy ha erre a kérdésre rossz választ adott, akkor „itt csúszott el az egész számolásom”.

Először nézzük a vasárnapra szóló rendes munkaidő fogalmát, amelyet a munka törvénykönyvéről szóló 2012. évi I. törvény rendezi:

101. § (1) Vasárnapra rendes munkaidő

a) a rendeltetése folytán e napon is működő munkáltatónál vagy munkakörben,

b) az idényjellegű,

c) a megszakítás nélküli,

d) a több műszakos tevékenység keretében,

e) a készenléti jellegű munkakörben,

f) a kizárólag szombaton és vasárnap részmunkaidőben,

g) társadalmi közszükségletet kielégítő, vagy külföldre történő szolgáltatás nyújtásához – a szolgáltatás jellegéből eredően – e napon szükséges munkavégzés esetén,

h) külföldön történő munkavégzés során, valamint

i) a kereskedelemről szóló törvény hatálya alá tartozó, kereskedelmi tevékenységet, a kereskedelmet kiszolgáló szolgáltató, valamint kereskedelmi jellegű turisztikai szolgáltatási tevékenységet folytató munkáltatónál

foglalkoztatott munkavállaló számára osztható be.

A vasárnapi pótlék mértékéről pedig az alábbi normaelemet találjuk az Mt-ben:

140. § Vasárnapi munkavégzés esetén ötven százalék bérpótlék (vasárnapi pótlék) jár,

a) ha a munkavállaló a rendes munkaidőben történő munkavégzésre kizárólag a 101. § (1) bekezdés d), e) vagy i) pontban meghatározott feltételek alapján kötelezhető, továbbá

b) a rendkívüli munkaidőre

ba) az a) pontban meghatározott munkavállalónak,

bb) ha a munkavállaló a 101. § (1) bekezdés alapján rendes munkaidőben történő munkavégzésre nem kötelezhető.

A törvényi szövegekből levonható következtetés szerint rendkívüli munkaidőben történt munkavégzés esetén az Mt. 140 § (1) bekezdése b) pont ba) alpontja alapján vasárnapi pótlék jár annak a munkavállalónak, aki a vasárnapi munkavégzésre rendes munkaidőben kizárólag több műszakos tevékenység keretében, készenléti jellegű munkakörben és a kereskedelemről szóló törvény hatálya alá tartozó, kereskedelmi jellegű turisztikai szolgáltatási tevékenységet folytató munkáltatónál foglalkoztatott munkavállaló számára osztható be. A feladat 1. pontjában meghatározott munkarendek alapján a forgácsoló üzem tevékenysége több műszakos.

A munkáltató tevékenysége heti 120 óra, mely eléri és meghaladja az Mt. 90. § b) pontja szerinti óraszámot, amely szerint:

90. § A munkáltató tevékenysége

…

b) több műszakos, ha tartama hetente eléri a nyolcvan órát,

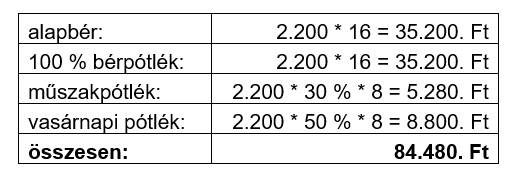

A vasárnapi pótlék helyes összege tehát: 2.200 * 50 % * 8 = 8.800. Ft

A vasárnapi pótlék számítása többeknek is nehézséget okozott.

Egyik versenyző – tekintettel a kiegészítő információk 12. elemére, amelyben rögzítésre került, hogy „A munkáltató a munkavállalónak április 02-ára 6-14 óráig és április 10-ére 22-06 óráig rendkívüli munkavégzést rendelt el. A munkáltató a munkavállalónak pihenőnapi munkavégzésre tekintettel másik szabadnapot nem biztosít” – szerint „én a rendkívüli munkavégzésre 2 óra vasárnapi pótlékot számoltam, valamit nem látok (vagy hibásan tudok), vagy miért kell 8 órával számolni”, kérdezi.

De egy másik kérdés kapcsán sem stimmelt az általa számított összeg a feladatban meghatározott és – május 20-a után – nyilvánosságra került, általunk helyesnek tartott összeggel, melyben arra kerestük a választ, hogy „mennyi a munkavállaló 2022. április hónapban kifizetett személyi jövedelemadó alapot képező jövedelme”.

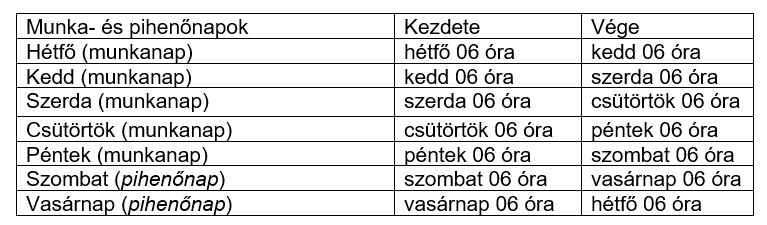

A feladat helyes megoldásához ismerni kell a vasárnapi pótlék és ünnepi pótlék elszámolásának törvényes rendjét, beleértve a munkanap fogalmát is, amely az Mt. 87. § (1) bekezdésében található:

Munkanap: a naptári nap vagy megszakítás nélküli huszonnégy óra, ha a munkarend alapján a beosztás szerinti napi munkaidő kezdete és befejezése nem azonos naptári napra is beosztható.

A feladatban a kiegészítő információk 3. pontja szerint „A munkáltatónál meghatározott megszakítás nélküli huszonnégy óra 6 órától 6 óráig tart. A megszakítás nélküli 168 óra, hétfő reggel 6 – következő hét hétfő reggel 6 óráig tart”.

Ez alapján az április 10-ei vasárnap április 10. (vasárnap) 06 órától április 11. (hétfő) 06 óráig tart, a munkavállaló a teljes éjszakai műszakra jogosult vasárnapi pótlékra. Az április 14. csütörtöki munkanap április 14. (csütörtök) 06 órától április 15. (péntek [Nagypéntek]) 06 óráig tart.

A feladatban meghatározott munkanap és a munkarendek alapján a munkavállaló nem dolgozott munkaszüneti napon. A munkaszüneti nap – a megszakítás nélküli 24 óra figyelembevételével – április 15 (péntek) 06 órától április 16 (szombat) 06 óráig és április 17. (vasárnap) 06 órától április 19 (kedd) 06 óráig tartott.

A helyes megoldáshoz tehát figyelembe kell venni a „csúsztatott munkanapot”! (Ezért nem jár ünnepi pótlék nagypéntek 0-6 óráig!)

Mindezek alapján a munkavállalónak rendkívüli munkavégzésre tekintettel kifizetett valamennyi juttatás teljes összege:

Beosztás szerinti munkaidőben teljesített munkaidőre járó műszakpótlék: 2.200 * 30 % * 48 = 31.680. Ft

Ha tehát arra a kérdésre keressük a választ, hogy mennyi a munkavállaló 2022. április hónapban kifizetett személyi jövedelemadó alapot képező jövedelme, akkor az alábbi összegekkel kell számolni:

Beosztás szerinti ledolgozott időre járó jövedelem (?): 176.000. Ft

Fizetett szabadságra járó jövedelem: 52.800. Ft

Igazolt fizetett távollét (választást követő nap): 2.200 * 8 = 17.600. Ft

Rendkívüli munkavégzésre tekintettel járó valamennyi juttatás teljes összege: 84.480. Ft

Beosztás szerinti ledolgozott időre járó műszakpótlék összege: 31.680. Ft

Fizetett ünnepre járó jövedelem: 2.200 * 16 = 35.200. Ft

Összesen: 397.760. Ft

A személyi jövedelemadó alapot képező 397.760. forint helyett tehát más összeget (pl., aki 404.360 forintot számolt) nem tudtunk elfogadni!

Annak ellenére sem, hogy egyik rutinos versenyzőnk rámutatott arra, hogy a „műszakpótlék is a rendes munkaidőben ledolgozott időre jár, így részét képezi a ledolgozott időre járó jövedelemnek. A 3. kérdés nem a rendes munkaidőben ledolgozott időre járó alapbérre kérdezett rá (’ mennyi a munkavállaló által 2022. április hónapban a beosztása szerinti rendes munkaidőben ledolgozott időre járó jövedelmének az összege”) helyes válasznak viszont a ledolgozott időre járó alapbér összege lett közölve”.

Valóban! Igaza van versenyzőnek, pontatlan volt a kérdés, a rendes munkaidőre járó jövedelem helyett – tekintettel arra, hogy műszakpótlék is részét képezi a ledolgozott időre járó jövedelemnek – a rendes munkaidőre járó alapbér vagy törzsbér lett volna a helyes megfogalmazás! Ez azonban nem változtatja meg a személyi jövedelemadó alapot képező jövedelem összegét, mivel csak egyszer vettük figyelembe a műszakpótlékot.

A műszakpótlék és vasárnapi pótlék témaköre azonban komoly, tanulságos „filozófikus” vitát is generált egyik résztvevőnél, aki más, ismert munkajogász véleményét is felhasználva azzal érvelt, hogy a „műszakpótlék elnevezése is utal arra, hogy műszakváltások esetén lehet a jogosultságot elbírálni. A jogosultság elbírálásakor csakis a beosztás szerinti munkanapokból kell kiindulni. Nem részletezem, tudjuk, mikor jár a 30% műszakpótlék, illetőleg, ha a feltételek nem teljesülnek, akkor csak a 15% éjszakai bérpótlékra jogosult a munkavállaló, de csakis 22-6 óra közötti időtartamra. Külön elbírálás alá tartozik a túlórára járó pótlékok kérdése … tudjuk mikor, mennyi túlóra pótlék jár. A túlóra pótlékon felül vizsgálni kell, hogy mi és milyen összegben jár még. A műszakpótlék 30%-os mértéke itt már nem értelmezhető, mivel az csak a beosztás szerinti munkaidőben teljesített munkaidőre állapítható meg, a feltételek teljesülése esetén a 18 óra és másnap 6 óra között ledolgozott időkre.

Az Mt. 142.§-a is a feltételek teljesülésére utal, nem pedig arra, hogy aki műszakpótlékra jogosult, annak túlóra esetén is jár a 30%-os műszakpótlék. Nagyon sokan, most a szakértők is félreértelmezik ezt a pontot. A túlóra esetén nincs jogalapja a műszakpótléknak. Tehát az 5-ös feladat 12. pontja szerint április 10-ére 22-06 óráig elrendelt rendkívüli munkavégzés időtartamára véleményem szerint 15% éjszakai bérpótlékot kell számfejteni. Mivel április 10-e vasárnap volt, ezért az 50% vasárnapi pótlékra is jogosult a munkavállaló. A szakmában jól ismert munkajogi szakértő is úgy fogalmazott, hogy a vasárnapi pótlékra jogosultság a „vasárnaphoz igazodik”. Az Mt. 87.§-ában foglaltak a vasárnapi pótlékra nincsenek befolyással. Vasárnap 0 órától 24-óráig ledolgozott időre jár az 50%, akár beosztás szerinti munkaidőről, akár túlóráról beszélünk, természetesen akkor, ha egyéb törvényi feltételek is teljesülnek. A példa esetén 2 órára, nem pedig 8 órára helyes az elszámolása … Az OBB-tól azt várom, hogy a törvény szerinti elszámolást mutassa meg helyesen”.

Az OBB szakértői igyekeztek nem félreértelmezni a műszakpótlék kérdéskörét, s ennek köszönhetően nem értettek egyet a felvetést megfogalmazó kollégával. Látható a fentiekben már idézett normaelemből, hogy a műszakpótlékra való jogosultságot az Mt. 141. §-a határozza meg (lásd fenti szövegdobozt – a Szerk.). Ennek értelmében műszakpótlékra jogosult a munkavállaló, ha a beosztás szerinti napi munkaidő kezdetének időpontja rendszeresen változik. Rendszeres a változás, ha a beosztás szerinti napi munkaidő kezdetének időpontja a munkanapok legalább egyharmada esetében eltér és a legkorábbi és legkésőbbi kezdési időpont között legalább négy óra eltérés van.

A műszakpótlékra való jogosultságot havonta kell elbírálni, ha a fenti feltételek fennállnak akkor a munkavállaló műszakpótlékra jogosult a tizennyolc és hat óra közötti időtartam alatt történő munkavégzés esetén. Mivel az Mt. 141. § (1) bekezdésében a mondat első fele a jogosultságra, míg a másik fele a bérpótlék elszámolásának módjára és mértékére vonatkozik, ezért így félrevezető lehet. De míg a mondat első fele alapján a munkavállaló jogosultságát kell elbírálni a beosztás szerinti munkaidő alapján, addig a mondat másik fele már a munkavégzésről rendelkezik. Itt a jogszabály munkavégzést említ és nem tesz különbséget a rendes és rendkívüli munkaidőben végzett munkavégzés között. Ezért túlóra esetén is jár a műszakpótlék a munkavállalónak, ha a beosztás szerinti munkaidő alapján műszakpótlékra jogosult.

Abban az esetben, ha a munkavállaló a beosztás szerinti munkaidő alapján nem jogosult műszakpótlékra, akkor kell megvizsgálni, hogy az Mt. 142. §. alapján jogosult-e éjszakai pótlékra. Ezen rendelkezés egyértelműen kimondja, hogy aki műszakpótlékra jogosult, az nem kaphat éjszakai pótlékot. Egy hónapon belül az éjszakai és műszakpótlék egymás mellett való elszámolása nem lehetséges, mert a műszakpótlék és az éjszakai pótlék a kivételes munkaidőben végzett munkavégzésért jár, ezért vagy az egyik, vagy a másik járhat egy adott hónapon belül.

Hozzá kell tenni még azt is, hogy a műszakpótlék fentiekben említett rendelkezései nem tartalmaznak kivételeket, ezért a műszakpótlékra vonatkozó szabályokat kivétel nélkül minden munkavállalóra alkalmazni kell.

Úgy véljük, hogy a vasárnapi pótlék is alapos értelmezést igényel. Ezért szakértőink igyekeztek „mélyre ásni”, s aprólékosan meghatározását adni a vasárnapi pótléknak, mely kapcsán arra hívták fel a figyelmet, hogy a munkaidő-szervezéssel és a munkaerő-kölcsönzés minimális kölcsönzési díjával összefüggő egyes törvények módosításáról szóló 2018. évi CXVI. törvény 2. § (1) bekezdése 2019. január 01-jétől módosította – az Mt-ben foglalt – munkanap és a hét fogalmát.

A módosítás a munkáltató működése helyett a munkarendet jelöli meg a munkaidő-szervezés alapvető jogintézményének. A módosított és jelenleg hatályos rendelkezés alapján a munkanap a naptári nap vagy a megszakítás nélküli huszonnégy óra, ha a munkarend alapján a beosztás szerinti napi munkaidő kezdete és befejezése nem azonos naptári napra is beosztható. [(Mt. 87. § (1))].

Az Mt. 87 §. (2) bekezdése arról is rendelkezik, hogy a munkanap fogalma a heti pihenő- vagy a munkaszüneti nap meghatározása tekintetében is irányadó, azzal, hogy a hét és huszonkét óra közötti tartamot heti pihenő- vagy munkaszüneti napnak kell tekinteni. A (3) bekezdése pedig a hét fogalmát határozza meg, mely igazodva a munkanaphoz a naptári hét vagy megszakítás nélküli százhatvannyolc óra, ha a munkarend alapján a beosztás szerinti napi munkaidő kezdete és befejezése nem azonos naptári napra is beosztható.

A feladatban megadott munkarendek alapján a munkáltató az Mt. 87. §-ban foglaltaknak megfelelően köteles meghatározni a megszakítás nélküli huszonnégy órát és a megszakítás nélküli százhatvannyolc órát.

A feladat 3. pontja azt tartalmazza, hogy:

„A munkáltatónál meghatározott megszakítás nélküli huszonnégy óra 6 órától 6 óráig tart. A megszakítás nélküli 168 óra, hétfő reggel 6 – következő hét hétfő reggel 6 óráig tart.”

Így a munkanapok és pihenőnapok a munkáltatónál alkalmazott munkarendek alapján egy hétre a következőképpen alakulnak:

Ha a munkavállaló szombaton éjszaka túlórázik, akkor nem jár neki a vasárnapi pótlék, míg a vasárnap éjszakára elrendelt túlóra esetén a teljes munkaidőre jár a vasárnapi pótlék.

Ha a munkanap „elcsúszik”, akkor a pihenőnap (vasárnap) is el kell, hogy csússzon. Azon az állásponton vagyunk, hogy az egy héten belül az egyik napra naptári nap, míg a másik napra megszakítás nélküli huszonnégy óra alkalmazása nem helytálló!

Az 5. feladat egyik kérdése azt is tudakolta, hogy: „hány nap szabadságra jogosult a munkavállaló 2022-ben”.

Volt olyan résztvevő, aki a „feladat ismertetésében nem találtam arra vonatkozó adatot, hogy igényelte a munkavállaló a gyermekek utáni szabadságot. A gyermekek feltüntetésre kerültek a családi adókedvezmény miatt, de a pótszabadság igényléséről nincs információ”. Ezért érdeklődött „miért jár automatikusan a pótszabadság”.

Szakértőnk – hivatkozva az Mt. 118. §. (1)-(3) bekezdéseire – mélyrehatóan járta körbe a gyermek után járó pótszabadság kérdéskörét.

A jogszabály rendelkezése szerint a munkavállalónak a tizenhat évesnél fiatalabb két gyermeke után négy munkanap pótszabadság jár. A gyermeket utoljára abban az évben kell figyelembe venni, amelyik évben betölti a tizenhatodik életévét.

A feladat 13. pontjában található a gyermekek életkorára vonatkozó információ („A munkavállalónak két gyermeke van, 7 és 4 évesek. Az idősebb gyermeket a munkavállaló és volt felesége felváltva gondozzák. A gyermek állandó lakcíme az édesanya, tartózkodási helye az édesapa lakcímével azonos. A munkavállaló szabályos nyilatkozatban kérte a családi kedvezmény maximális összegének figyelembevételét az adóelőleg megállapításánál.””), mely alapján megállapítható, hogy mindkét gyermek tizenhat éven aluli.

Az Mt. nem rendelkezik arról, hogy a pótszabadságot igényelni kell. Amennyiben a munkáltatónak tudomása van arról, hogy a munkavállaló gyermekeit a családok támogatására vonatkozó szabályok szerint saját háztartásában neveli (Mt. 294. § (1) bekezdés c) pontja), akkor nyilatkozat nélkül is figyelembe kell vennie az éves szabadság megállapításánál a gyermekek után járó pótszabadságot, ugyanis a pótszabadság a munkavállalónak alanyi jogon jár.

A feladat 13. pontja szerint a munkavállaló szabályos nyilatkozatban kérte a családi kedvezmény maximális összegének figyelembevételét az adóelőleg megállapításánál.

Az Szja törvény 29/A. § (3) bekezdésének a) pontja szerint családi kedvezmény érvényesítésére jogosult, az a magánszemély, aki a családok támogatásáról szóló törvény szerint gyermekre tekintettel családi pótlékra jogosult.

Az Mt. pótszabadságra és az Szja törvény családi kedvezményre vonatkozó rendelkezése is a családok támogatásáról szóló törvényre hivatkozik. A családok támogatásáról szóló törvény 7. § (1) bekezdése szerint nevelési ellátásra (családi pótlékra) jogosult a vér szerinti szülő a saját háztartásban nevelt gyermekre tekintettel. A munkavállaló a családi kedvezmény igénybevételével egyidejűleg jogosult a gyermek után járó pótszabadságra is, hiszen a családi kedvezmény igénybevételének a feltétele a családi pótlékra való jogosultság, melynek feltétele, hogy a munkavállaló a gyermekét a saját háztartásában neveli. Jogosult erre akkor is, ha erről külön nem nyilatkozik.

Mint a fentiekből látható nagy hullámokat vert a műszakpótlék és vasárnapi pótlék kérdésköre, de ennél is nagyobb hullámverés fakadt a letiltások témaköréből.

Szinte értekezés hosszúságú hozzászólások is érkeztek, s volt olyan versenyző is, aki a Kúriához fordult annak eldöntése érdekében, hogy több letiltás esetén mi a helyes sorrend.

Nézzük először, hogy mit is kérdeztünk a feladat 11. és 12. kérdésében:

- mennyi a 2022. április havi bérből levont Nemzeti Adó- és Vámhivatalnak utalandó adótartozás összege, illetve

- mennyi a 2022. április havi bérből levont végrehajtást kérőnek utalandó kamat és tőke összege.

A letiltások sorrendje kapcsán számos kérdés érkezett:

- „a NAV letiltás összege, miért nem kerül teljes mértékben kielégítésre, mielőtt a második letiltás levonása folytatódna?

- több letiltás esetén a 33%+17% a helyes levonási számítás, vagy 50%-ot a sorrendben előrébb álló letiltásra kell-e fordítani?

- a végrehajtásból a 142.500.-Ft-ot meghaladó összeget mindig a végrehajtásban elsőbbséget élvező letiltáshoz kell hozzáadni? … érdekel, hogy a gyakorlatban jól csináljam;

- letiltás levonásánál miért használjuk a nyugdíjminimum 5szöröséig szabályt? Minden bérprogramnál ez egy választható opció és az ügyintéző állítja be, nem automatikusan működik, de akkor a gyakorlatban így kellene alkalmazni?

- Az, hogy a 65.§ (1), (3) bekezdései alapján (1994. évi LIII. törvény a bírósági végrehajtásról – a Szerk.) a munkabérből egyidejűleg akár két különböző sorrendű követelésből kell levonni 33, ill. 17%-ot, felülírja a 167.§-t, és ezért álláspontom szerint a 33:17 arány az 50% feletti részre is figyelembe veendő. Hiszen, ha a 167.§-t tekintenénk mindenhatónak a munkabérből való letiltás vonatkozásában, akkor a 17%-ot sem lehetne levonni addig, amíg a sorrendben előbb álló követelés nem kerül teljes egészében levonásra. Álláspontom szerint a törvényszövegből az olvasható ki, hogy elsődlegesen a nettó munkabér 50%-áig terjedő 33%, ill. 17% levonása után maradó összegnek a nyugdíjminimum ötszörösét meghaladó részből (a nyugdíjminimum 2022-ben 28.500 forint, annak ötszöröse 142.500 forint – a Szerk.) a 63. § szerinti másodlagos levonást is 33:17 arányban számítjuk. Másként fogalmazva: az adott havi munkabérből való letiltás teljes levonható keretére a 33:17 arányt alkalmazzuk. A nettó munkabért a 61.§ (1) foglaltak szerint értem. (Megjegyzés: állásfoglalást, ill. a Vht. kommentárban erre vonatkozó konkrétumot nem találtam se pro, se kontra.)”

A versenyzői felvetések és az OBB szakértői között a vita elsősorban abban a kérdésben alakult ki, hogy több letiltás esetén a nyugdíjminimum ötszörösét meghaladó részből milyen módon (33:17-es arányban vagy a törvény szerinti sorrendben) kell a követeléseket kielégíteni.

A vélemények meglehetősen eltérőek! Vannak, akik letiltás teljes levonható keretére a 33:17 arányt alkalmaznák, mások pedig a törvényből kiolvasható sorrendet preferálják az öregségi nyugdíj legalacsonyabb összegének ötszörösét meghaladó résznél is.

Mielőtt tovább taglalnánk a kérdést a bírósági végrehajtásról szóló 1994. évi LIII. törvény alapján tekintsük át a levonás közös szabályait, illetve a levonási sorrendre vonatkozó normaelemeket:

61. § (1) A végrehajtás során a munkabérből történő levonásnál azt az összeget kell alapul venni, amely a munkabért terhelő, abból a külön jogszabály szerint levonással teljesítendő adónak (adóelőlegnek), társadalombiztosítási járuléknak, magánnyugdíj-pénztári tagdíjnak, továbbá egyéb járuléknak a levonása után fennmarad.

(2) Az (1) bekezdés szerint csökkentett összegből – e törvényben foglalt részletes szabályok szerint – általában legfeljebb 33%-ot, kivételesen legfeljebb 50%-ot lehet levonni.

62. § (1) A 61. § szerinti levonás során mentes a végrehajtás alól a havonta kifizetett munkabérnek az a része, amely megfelel az öregségi nyugdíj [27. § a) pont] legalacsonyabb összegének. Ez a mentesség nem áll fenn a gyermektartásdíj és a szüléssel járó költség (a továbbiakban: gyermektartásdíj) végrehajtása esetén.

(2) Ha az adós több munkáltatótól kap munkabért, az (1) bekezdés szerinti mentesség őt abból a munkabérből illeti meg, amelyet elsőként tiltottak le.

(3) Ha az adós ugyanattól a munkáltatótól egyidejűleg több jogcímen kap munkabért, ezeket az (1) bekezdés szerinti mentesség szempontjából összevontan kell figyelembe venni.

63. § A 61. § szerinti levonás után fennmaradó összegből korlátozás nélkül végrehajtás alá vonható a havonta kifizetett munkabérnek az a része, amely meghaladja az öregségi nyugdíj legalacsonyabb összegének ötszörösét.

64. § (1) Az adóssal szemben fennálló több követelést a munkabérből a 165. §-ban megállapított sorrendben, a 164-167. §-nak megfelelően kell levonni.

(2) A 165. § ugyanazon pontja alá eső több követelés egymás közötti sorrendjét aszerint kell megállapítani, hogy az egyes követelésekre vonatkozó letiltások (a levonás alapjául szolgáló okiratok) közül melyik érkezett előbb a munkáltatóhoz.

(3) A bíróság a (2) bekezdéstől eltérően elrendelheti, hogy a 165. § a)-e) pontjai közül ugyanazon pont alá eső több követelést arányosan kell kielégíteni.

164. § (1) A végrehajtás során befolyt összegből mindenekelőtt az adott végrehajtási eljárásban érvényesített – az eljárás kezdeményezésével, elrendelésével és foganatosításával felmerült – végrehajtási költséget, és abból elsősorban a meg nem fizetett végrehajtási illetéket és az előlegezésre kötelezett szerv által előlegezett költséget kell kielégíteni.

(2) A gyermektartásdíj-követelés, valamint a 4/2009/EK tanácsi rendelet szerinti tartási igény végrehajtására indult ügyben a tartásdíj-követelést – ide nem értve a 165. § (2) bekezdés szerinti, közjegyzői okiraton és a fizetési meghagyáson alapuló tartásdíj-követelést – az e végrehajtási ügyre jutó végrehajtási költségeket megelőzően kell kielégíteni.

(3) A végrehajtás során befolyt összegből az ügygazda végrehajtót illeti meg a tevékenységéért járó 254. § szerinti díj, költségtérítés és behajtási jutalék.

165. § (1) Ha a befolyt összeg nem fedezi a végrehajtás során behajtani kívánt valamennyi követelést, a kielégítési sorrend – a követelések jogcímét alapul véve – a következő:

a) gyermektartásdíj,

b) jogszabályon alapuló egyéb tartásdíj,

c) munkavállalói munkabér és a vele egy tekintet alá eső járandóság (65. és 66. §),

d) polgári perben vagy büntetőeljárásban az adóssal szemben a bűncselekmény következtében keletkezett és a természetes személy sértett javára megállapított polgári jogi igény,

e) a büntető- és a büntetésvégrehajtási, valamint a szabálysértési eljárásban az adóssal szemben megállapított, az állam javára fizetendő összeg, a vagyonelkobzásból eredő követelés (a polgári jogi igény kivételével),

f) adó, társadalombiztosítási követelés és más köztartozás,

g) egyéb követelés,

h) a végrehajtási eljárásban kiszabott rendbírság.

(2) Egy összegben előre vállalt tartásdíj behajtása esetén – ide nem értve a közjegyzői okiraton és a fizetési meghagyáson alapuló tartásdíj-követelést – a tartásdíjnak a felosztási terv elkészítéséig tartó időszakra eső, időarányosan kiszámított hányada elégítendő ki az (1) bekezdés a) vagy b) pontja szerint; a tartásdíj ezt meghaladó része, valamint a közjegyzői okiraton és a fizetési meghagyáson alapuló, egy összegben előre vállalt tartásdíj-követelés az egyéb követelések között elégíthető ki.

166. § A követelés érvényesítésével és behajtásával felmerült, a bíróság (hatóság) által megállapított költséget és a követelés egyéb járulékait a követeléssel azonos sorrendben kell kielégíteni.

167. § A 165. § szerinti sorrendben előbb álló követelés teljes kielégítése után lehet a sorrendben hátrább álló követelést kielégíteni.

168. § Ha a befolyt összeg nem fedezi az azonos sorrendben felsorolt valamennyi követelést, e követeléseket arányosan kell kielégíteni.

Nézzük, hogyan vélekedett az ügyben a Kúria:

- A bírósági végrehajtásról szóló 1994. évi LIII. törvény (Vht.) 64. § (1) bekezdése alapján az adóssal szemben fennálló több követelést a munkabérből a 165. §-ban megállapított sorrendben, a 164-167. §-nak megfelelően kell levonni.

- A 165. § ugyanazon pontja alá eső több követelés egymás közötti sorrendjét aszerint kell megállapítani, hogy az egyes követelésekre vonatkozó letiltások (a levonás alapjául szolgáló okiratok) közül melyik érkezett előbb a munkáltatóhoz.

- A bíróság a (2) bekezdéstől eltérően elrendelheti, hogy a 165. § a)-e) pontjai közül ugyanazon pont alá eső több követelést arányosan kell kielégíteni.

A letiltás alkalmazása során mindig a Vht. 164. §-ában meghatározott, az eljárás kezdeményezésével, elrendelésével és foganatosításával felmerült költséget, abból pedig elsősorban a meg nem fizetett végrehajtási illetéket és az előlegezésre kötelezett szerv által előlegezett költséget, mint végrehajtási költséget kell kielégíteni. Ez a szabály természetesen egyetlen letiltás esetén is fennáll.

A Vht. 164. §-a szerinti végrehajtási költségek kielégítésének sorrendjét a 8/2021 (X.29.) SZTFH rendelet a bírósági végrehajtói díjszabásról 29. §-a tartalmazza. Eszerint a végrehajtó a végrehajtási költségek, egyéb végrehajtói díjak és általános költségátalány összegének elszámolására és kielégítésére a Vht. 164. §-a megfelelően irányadó azzal, hogy a költségek kielégítésének sorrendje a következő:

– a Magyar Bírósági Végrehajtói Kar által megfizetett költség és díj,

– állam javára behajtandó eljárási illeték,

– rendőri közreműködéssel felmerült költség,

– végrehajtást kérő által az eljárás kezdetén megfizetett költség és díj,

– végrehajtónak járó készkiadás,

– végrehajtónak járó költségátalány,

– végrehajtás elrendelésével felmerült költség,

– végrehajtónak járó munkadíj,

– végrehajtást kérő által az eljárás folyamán megfizetett költség és díj,

– utazási költségátalány,

– általános költségátalány,

– végrehajtónak járó behajtási jutalék.

A felsorolás taxatív, így az adott költség kielégítése után lehet csak a sorrendben következő költség kielégítéséről intézkedni. Több letiltás esetén számos speciális szabályt figyelembe kell vennie a munkáltatónak. Az első ilyen szabály, hogy a Vht. 165. §-ában foglalt kielégítési sorrend itt is irányadó, tehát a sorrendben előrébb álló követelések kielégítése esetén lehet a hátrébb álló követeléseket kielégíteni.

Az OBB szakértői is abból indultak ki, hogy a letiltásokról a Vht. egyértelműen rendelkezik. Mint fentebb már kitértünk rá, a Vht. 61-63. §-a a levonás közös szabályait, többek között a végrehajtás alól mentes munkabér részt, valamint a korlátozás nélkül levonható összeget tartalmazza.

A Vht. 64. §-a alapján, ha az adósnak több letiltása van a Vht. 165. §-ban meghatározott kielégítési sorrend szerint kell a letiltásokat teljesíteni a 164-167. §-ban foglaltak figyelembevételével.

A 164. § a végrehajtási költségek kielégítésnek elsőbbrendűségéről szól. A feladat megoldása során ezt a rendelkezést nem kellett figyelembe venni, ugyanis a munkavállalónak kölcsöntartozás jogcímen már csak kamat és tőke hátraléka, az újonnan érkezett letiltás esetén pedig csak adótartozása van:

„(6) A munkavállalónak a belépéskor leadott igazolásai alapján munkabérét letiltás terheli. A végrehajtói letiltás jogcíme kölcsön tartozás. A munkáltató nyilvántartása szerint a végrehajtást kérőnek járó kamat május 10-ig 3.847.- Ft, a tőketartozás 256.877.- Ft. A munkavállalótól levont teljes összegre 8 százalék behajtási jutalék illeti meg a végrehajtót.

(7) 2022. április 25-én a Nemzeti Adó- és Vámhivataltól adó, járulék és egyéb köztartozás jogcímen újabb letiltása érkezett a munkavállalónak, melynek teljes összege 110.255.- Ft.”

A kielégítési sorrendnek megfelelően az adótartozás sorrendben előrébb álló követelés, mint a kölcsön tartozás (egyéb követelés):

„165. § (1) Ha a befolyt összeg nem fedezi a végrehajtás során behajtani kívánt valamennyi követelést, a kielégítési sorrend – a követelések jogcímét alapul véve – a következő:

…

f) adó, társadalombiztosítási követelés és más köztartozás,

g) egyéb követelés,

h) a végrehajtási eljárásban kiszabott rendbírság.”

Az újonnan érkezett letiltás ezért megelőzi a meglévő kölcsön tartozást. A feladatban szereplő letiltás sorrendje tehát a Vht. 165. § (1) szerint:

(1) adótartozás

(2) egyéb letiltás

A feladatban – egyéb letiltás/követelés kapcsán – meg kellett válaszolni, hogy „mennyi a 2022. április havi bérből levont végrehajtást kérőnek utalandó kamat és tőke összege”. A számítás szerint a kölcsön tartozás (egyéb követelés) jogcímen levonható jövedelem (294.509 * 17% = ) 50.066. Ft, mely összeg tartalmazza a behajtási jutalékot is:

Végrehajtást kérőnek utalandó kamat és tőke összege: 50.066/108% = 46.357. Ft

ebből:

kamat: 3.847. Ft

tőke: 42.510. Ft

behajtási jutalék: (3.847 * 8%) + (42.510 * 8%) = 3.709. Ft

A munkavállalói munkabérből történő levonás szabályait a Vht. 65. §-a rendezi, mely alapján a munkavállalói munkabérből 33 %-ot lehet levonni:

„65. § (1) A munkaviszony alapján kapott munkabérből (a továbbiakban: munkavállalói munkabér) legfeljebb 33%-ot lehet levonni.”

Kivételes esetekben, mint tartásdíj, munkabérkövetelés, jogalap nélkül felvett bér, tb-ellátás terjedhet a letiltás a munkavállalói munkabér 50 %-áig (egy letiltás):

„65. § (2) A levonás a munkavállalói munkabérnek legfeljebb 50%-áig terjedhet az alábbi követelések fejében:

a) tartásdíj (14. §),

b) az adóssal szemben fennálló munkavállalói munkabér követelés,

c) jogalap nélkül felvett munkavállalói munkabér és társadalombiztosítási ellátás.

Az adótartozás itt nincs felsorolva, tehát nem kezelhetjük az adótartozást 50 %-os letiltásként.

A Vht. 65. § (3) bekezdése szerint több letiltás esetén a levonás a munkavállalói munkabérnek legfeljebb 50 %-áig terjedhet.

„65. § (3) Több letiltás esetén a levonás a munkavállalói munkabérnek legfeljebb 50%-áig terjedhet.”

Az adótartozást a munkavállalói munkabér 33 %-ig lehet levonni, több letiltás esetén pedig a levont összeget 50 %-ig kiegészíteni a kölcsön tartozásra levont összeggel. Így a kölcsöntartozásra a munkavállalói munkabér 17 %-a vonható.

A feladatban – arra a kérdésre válaszolva, hogy „mennyi a 2022. április havi bérből levont Nemzeti Adó- és Vámhivatalnak utalandó adótartozás összege” – a levonható jövedelmet (a Vht. 63. §, 65. §, 165. § (1) és 167. § alapján) az alábbiak szerint határoztuk meg:

Adótartozásként levonható jövedelem: 294.509 * 33% = 97.188. Ft

Kölcsön tartozásként levonható jövedelem: 294.509 * 17% = 50.066. Ft

Vht. 63. § alapján az 50% felett még korlátozás nélkül levonható jövedelem: 294.509 – 97.188 – 50.066 – 142.500 = 4.755. Ft

Megjegyzés: utaltunk már rá, hogy a nyugdíjminimum 2022-ben 28.500 forint, annak ötszöröse 142.500 forint.

A hatályos jogszabály alapján korlátozás nélkül levonható a munkabérnek az a része, mely meghaladja az öregségi nyugdíj legalacsonyabb összegének ötszörösét:

„63. § A 61. § szerinti levonás után fennmaradó összegből korlátozás nélkül végrehajtás alá vonható a havonta kifizetett munkabérnek az a része, amely meghaladja az öregségi nyugdíj legalacsonyabb összegének ötszörösét.”

A feladatban szereplő levonható adótartozás tehát:

97.188 + 4.755 = 101.943. Ft.

A feladat megoldásához jó támpontot nyújt a Nemzeti Adó- és Vámhivatal honlapján közétett 2022. évi 56. Információs füzet, mely a végrehajtási eljárás alapvető szabályait tartalmazza, említést tesz a rendelkezés alkalmazásáról:

„Végrehajtói letiltás munkabérből, nyugdíjból

A letiltásban a végrehajtó írásban, elektronikusan felhívja az adós munkáltatóját, hogy az adós munkabéréből, társadalombiztosítási nyugellátásából a letiltásban feltüntetett összeget vonja le, és utalja át a végrehajtói letéti számlára.

Munkabér a munkaviszonyban álló munkavállaló adósnak a munkaviszonnyal összefüggésben kapott munkabérjellegű juttatása: munkabér, munkadíj, illetmény stb., ideértve a betegszabadság idejére kifizetett összeget, a végkielégítést, továbbá a prémiumot és a jutalmat is.

A munkabérre vonatkozó szabályok alkalmazandók a következő járandóságokra is:

- munkaviszony jellegű szövetkezeti jogviszony alapján járó munkadíj,

- közszolgálati és közalkalmazotti jogviszony, szolgálati viszony alapján járó illetmény,

- társadalombiztosítási jogviszonyon alapuló járandóság (nyugellátások, egészségbiztosítás pénzbeli ellátásai),

- az alkotó- és munkaközösségi tag jövedelme,

- a tudományos továbbképzési ösztöndíjasnak a munkabérjellegű ösztöndíja,

- bármely személynek a munkájából eredő olyan díjazása, juttatása, követelése, amelyet valamely szervtől vagy személytől rendszeresen, időszakonként visszatérően kap.

A munkabérből levonásnál azt a nettó összeget kell alapul venni, amely a munkabért terhelő, abból a külön jogszabály szerint levonással teljesítendő adónak (adóelőlegnek), egészségbiztosítási és nyugdíjjáruléknak, továbbá egyéb járuléknak a levonása után fennmarad.

Ezen csökkentett összegből általában legfeljebb 33 százalékot, kivételesen legfeljebb 50 százalékot lehet levonni. Ugyanezek a szabályok érvényesek a nyugellátásból történő levonáskor is. Az adóvégrehajtásban 50 százalék levonására kizárólag a jogalap nélkül felvett társadalombiztosítási ellátás visszatérítésekor kerülhet sor.

Az adóst megillető pénzbeli egészségbiztosítási ellátásból – táppénz, baleseti táppénz, baleseti járadék, terhességi gyermekágyi segély, gyermekgondozási díj – legfeljebb 33 százalékot is kizárólag a jogalap nélkül felvett egészségbiztosítási ellátás fejében, míg a gyermekek ellátásához kapcsolódó juttatásokból – gyermekgondozási segély, gyermeknevelési támogatás, családi pótlék – a jogalap nélkül felvett hasonló ellátások fejében lehet levonni.

A munkanélküli ellátásból csak tartásdíj és a jogalap nélkül felvett ellátás vonható le 33 százalék erejéig.

Ha az adós jövedelmét egyidejűleg több jogcímen terheli a letiltás, a levonás a munkabér maximum 50 százalékáig terjedhet.

A levonás során mentes a végrehajtás alól a havonta kifizetett munkabérnek, nyugellátásnak az a része, amely megfelel a mindenkori öregségi nyugdíj legalacsonyabb összegének, azonban korlátozás nélkül végrehajtás alá vonható a havonta kifizetett munkabérnek az a része, amely meghaladja az öregségi nyugdíj legalacsonyabb összegének ötszörösét.

A végrehajtás alól mentes juttatások (Vht. 74. §):

- a nemzeti gondozási díj és a hadigondozottak pénzbeli ellátása, az életüktől és szabadságuktól politikai okból jogtalanul megfosztottak kárpótlásáról szóló törvény szerint járó életjáradék,

- a települési támogatás, a rendkívüli települési támogatás, az aktív korúak ellátására való jogosultság keretében megállapított pénzbeli ellátás, az időskorúak járadéka, a munkanélküliek jövedelempótló támogatása, az ápolási díj,

- az anyasági támogatás,

- a rokkantsági járadék és a vakok személyi járadéka,

- a megváltozott munkaképességű személyt megillető juttatás (kereset-kiegészítés, átmeneti kereset-kiegészítés, jövedelem-kiegészítés, átmeneti jövedelem-kiegészítés, átmeneti járadék, bányász dolgozók egészségkárosodási járadéka),

- a törvényen alapuló tartásdíj, ideértve a bíróság által előlegezett gyermek-tartásdíjat is, a gyermekek védelméről és a gyámügyi igazgatásról szóló törvényen alapuló gyermekvédelmi pénzbeli ellátások,

- a nevelőszülőnek a gondozásába ideiglenes hatállyal elhelyezett, átmeneti vagy tartós nevelésbe vett gyermek, utógondozói ellátásban lévő fiatal felnőtt ellátását szolgáló nevelési díj, külön ellátmány és családi pótlék,

- az ösztöndíj, a tudományos továbbképzési ösztöndíjas munkabér jellegű ösztöndíjának kivételével,

- a kiküldetéssel, külszolgálattal és munkába járással összefüggő költségtérítés,

- a meghatározott kiadás fedezésére szolgáló összeg,

- a fogva tartott adós részére a kapcsolattartó által célzottan befizetett összeg,

- a fogyatékossági támogatás.

Értelemszerűen nem érvényesülhetnek a letiltási korlátozások, ha a NAV nem a munkáltatótól, járandóságot folyósító szervtől letiltással, hanem az adós más vagyontárgyára vezetett végrehajtással, például pénzforgalmi szolgáltatónál kezelt összeg végrehajtásával hajtja be a követelést.”

Vht. 167. §-a alapján a sorrendben előbb álló követelés teljes kielégítése után lehet a sorrendben hátrébb álló követelést kielégíteni, ezért a munkabér 50 %-a felett levont összeget a sorrendben előbb álló követelésre kell fordítani (pl. kielégítési sorrend vagy időben korábban érkezett letiltás elsőbbsége alapján). A fentiekre tekintettel (s nem a 33:17-es szabály alapján) határozták meg a szakértők a feladatban szereplő levonható adótartozás összegét (97.188 + 4.755 = 101.943. Ft.).

Összefoglalóan megállapítható, hogy a vélemények alapján a Vht. 167. § („A 165. § szerinti sorrendben előbb álló követelés teljes kielégítése után lehet a sorrendben hátrább álló követelést kielégíteni.”) alkalmazása tekintetében két markáns álláspont alakult ki:

- Az egyik véleménycsokor szerint a Vht 167. §-a alapján, ha a munkavállaló munkabérét több letiltás terheli a sorrendben előrébb álló követelésre vonják le a munkabér 50 százalékát, így a korlátozás nélkül levonható munkabért is. Vagyis az adótartozás teljes összegének levonása után kezdik el vonni a kölcsöntartozást, a Vht. 165. § szerinti sorrendnek megfelelően.

- A másik vélemény szerint a sorrendben előrébb álló követelésre 33 százalékot, majd a soron következő letiltásra 17 százalékot kell levonni. Ezt az arány kell alkalmazni az öregségi nyugdíj legalacsonyabb összegének ötszörösét meghaladó résznél is.

A kimerítő tanulságok után jó pihenést kívánunk mindenkinek a nyári szünetre! Az OBB 3. fordulója augusztus 20-tól lesz elérhető az e-learning rendszerben.